Nằm trong xu hướng chung, thị trường M&A Việt Nam cũng đang sụt giảm, đặc biệt so với mức đỉnh vào năm 2021 với tổng giá trị thương vụ hơn 10,8 tỷ USD. Theo dữ liệu từ KPMG Việt Nam, trong 10 tháng năm 2023, thị trường mua bán và sáp nhập (M&A) Việt Nam có 265 giao dịch, đạt giá trị hơn 4,4 tỷ USD và dự báo khó có thể đạt đến con số gần 6,8 tỷ USD của năm ngoái. So với cùng kỳ năm trước, thị trường M&A giảm 23%. Nhà đầu tư cũng có xu hướng chuyển sang các khoản đầu tư chiến lược, cần nhiều tiềm lực tài chính hơn.

Masan Consumer tham gia hội chợ xuất khẩu TPHCM

Xu hướng chững lại của hoạt động M&A được cho là chịu ảnh hưởng từ việc Cục dữ trữ liên bang Mỹ (FED) liên tục tăng lãi suất trong 2 năm qua dẫn đến làn sóng tăng lãi suất trên toàn cầu. Môi trường lãi suất cao đã khiến chi phí vốn của các nhà đầu tư tăng cao và ngày càng khắt khe hơn trong việc lựa chọn các cơ hội đầu tư.

Dẫn dắt các đợt huy động vốn hàng tỷ USD trong những năm qua của Masan, ông Danny Le, CEO của Masan Group nhận định, thời điểm "chi phí vốn cao" như hiện nay, sự kiên nhẫn của các nhà đầu tư chỉ ở mức trung bình.

Trước đây, nhà đầu tư sẽ kiên nhẫn khi xem xét liệu công ty có thể tạo ra một mảng kinh doanh có lợi nhuận hay không. "Giai đoạn nhà đầu tư chấp nhận tình trạng thua lỗ tại một công ty trị giá hàng tỷ đô la đã qua", CEO Masan Group nhấn mạnh.

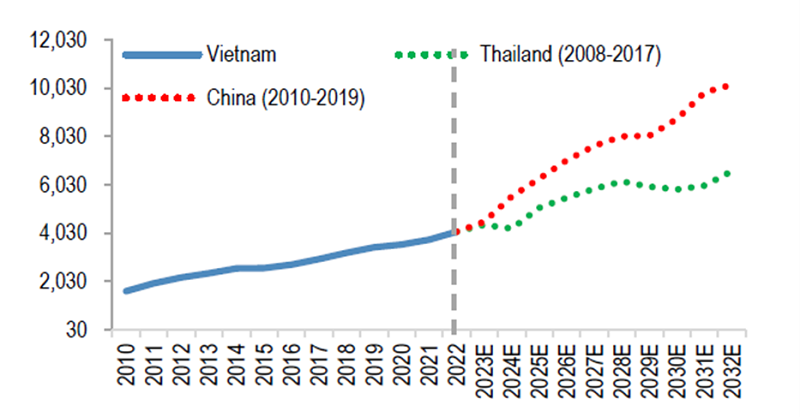

GDP trên đầu người (Nguồn: IMF)

Trong bối cảnh khó khăn, thị trường tài chính Việt Nam nói chung, thị trường M&A Việt Nam nói riêng vẫn tiếp tục được các nhà đầu tư quốc tế đánh giá là hấp dẫn nhờ sự ổn định về chính trị, tốc độ tăng trưởng kinh tế ấn tượng, thị trường tiêu dùng nội địa không ngừng tăng nhanh. Đặc biệt, thị trường tiêu dùng bán lẻ tại Việt Nam vẫn luôn được đánh giá giàu tiềm năng và dư địa tăng trưởng. Trong một báo cáo năm 2023, J.P Morgan nhấn mạnh: "Việt Nam đang đại diện cho câu chuyện tăng trưởng tiêu dùng sôi động và đáng chú ý nhất trong khu vực châu Á".

Dù hấp dẫn là vậy, giới chuyên môn nhận định chỉ những doanh nghiệp có tầm nhìn chiến lược và thực thi bài bản mới có thể huy động vốn đầu tư nước ngoài thành công.

Ngày 6/12/2023, quỹ đầu tư tư nhân hàng đầu thế giới Bain Capital đã gia tăng khoản đầu tư vốn cổ phần vào Masan Group lên 250 triệu USD. Trước đó vào tháng 10/2023, Bain Capital đã đầu tư 200 triệu USD vào Masan Group. Bất chấp những biến động và thách thức của thị trường tài chính, việc tăng quy mô đầu tư của Bain Capital là sự tin tưởng mạnh mẽ cho chiến lược dài hạn và triển vọng của Masan. Tùy theo nhu cầu sử dụng vốn cũng như điều kiện thị trường, Masan có thể tăng mức đầu tư lên đến 500 triệu USD.

Siêu thị WinMart hiện đại với đa dạng chủng loại hàng hóa được trưng bày

Giao dịch này là khoản đầu tư vốn cổ phần dưới hình thức Cổ phần ưu đãi cổ tức có thể chuyển đổi (CDPS) được phát hành với giá 85.000 VND/cổ phần và có thể chuyển đổi thành cổ phần phổ thông với tỷ lệ 1:1. Mức cổ tức cố định của mỗi CDPS là 0% trong vòng 5 năm đầu tiên kể từ ngày phát hành. Kể từ sau năm thứ 6 trở đi, mức cổ tức cố định của mỗi CDPS lên đến 10%/năm. Ủy quyền cho Hội đồng Quản trị quyết định tỷ lệ chia cổ tức cố định cụ thể và thời điểm thanh toán. Ngoài cổ tức cố định, mỗi CDPS sẽ được nhận cổ tức với mức bằng với cổ tức chia cho mỗi cổ phần phổ thông (nếu có). Vào năm thứ 10 kể từ ngày phát hành, các CDPS đang lưu hành sẽ bắt buộc chuyển đổi thành cổ phần phổ thông của Masan Group.

Ngoài ra, đây là giao dịch vốn đầu tư cổ phần, không có cơ cấu phòng vệ giá hoặc vay cổ phiếu MSN dẫn đến việc bán cổ phiếu MSN ra thị trường vào ngày phát hành. Cấu trúc của khoản đầu tư được thiết kế nhằm đảm bảo các lợi ích của cổ đông hiện hữu của MSN. Bain Capital hoàn toàn phù hợp và có chung tầm nhìn với cổ đông hiện tại của MSN. Jefferies Singapore Limited và UBS AG Singapore Branch đóng vai trò cố vấn tài chính cho Masan Group. Masan kỳ vọng giao dịch sẽ hoàn tất trong vài tháng tới và sẽ tiếp tục tìm kiếm các giải pháp vốn cổ phần chiến lược khác.

Masan cho biết hiện vẫn liên tục đầu tư vào các nền tảng sẵn có và không ngừng đổi mới để luôn ở vị thế sẵn sàng khi thị trường tiêu dùng phục hồi. Mục tiêu của tập đoàn này là trở thành nhân tố mang lại lợi nhuận gia tăng gấp nhiều lần trong “thời điểm vàng” của câu chuyện tiêu dùng tại Việt Nam.